Andrej@RealitniExperti.sk I 0902 677 321

Hrozí Vám, že budete za rok 2016 platiť daň z príjmu z predaja nehnuteľnosti?

Chystáte sa predať alebo ste predali nehnuteľnosť a trápi Vás otázka, či budete musieť štátu odviesť daň z príjmu z predaja nehnuteľnosti a odvod do zdravotnej poisťovni? Alebo ste nadobudli nehnuteľnosť hypotekárnym úverom a pri jej predaji neviete aké náklady si viete odpočítať zo základu dane?

Čítajte ďalej a zistíte na praktických príkladoch, či musíte alebo nemusíte platiť daň z príjmu z predaja nehnuteľnosti. Je lepšie od začiatku vedieť, či musíte štátu odviesť daň, alebo radšej rok s predajom nehnuteľnosti počkať a ušetriť tým na dani z príjmov a odvode do zdravotnej poisťovni tisíce eur.

Na začiatku treba uviesť, že akákoľvek suma, ktorá Vám príde z predaja nehnuteľnosti, resp. jej podielu, je podľa daňového úradu považovaný za príjem. Či tento príjem z predaja nehnuteľnosti podlieha zdaneniu alebo oslobodeniu od dane určuje zákon o dani z príjmov (č. 595/2003 Z.z.).

Kedy som povinný podať daňové priznanie?

V prípade, ak od 1.1.2016 do 31.12.2016 predajom nehnuteľnosti presiahnete príjem 1 901,67 EUR, ste zo zákona povinný podať daňové priznanie k dani z príjmov a to FO typ B. Rovnako platí, že ak príjem z predaja nehnuteľností bol Váš jediný zdaniteľný príjem za rok 2016, nie je možné si uplatniť nezdaniteľnú časť základu dane a tým si znížiť základ dane.

Kedy som oslobodený od dane z príjmu predaja nehnuteľnosti?

Zákon o dani z príjmov jasne určuje podmienky, za ktorých nie ste povinný zdaniť príjem z predaja nehnuteľnosti:

- Ak ste predali nehnuteľnosť, ktorá nie je zaradená do obchodného majetku, a to po uplynutí 5 rokov od jej nadobudnutia.

- Ak ste predali nehnuteľnosť (ak nie je zaradená do obchodného majetku), ktorú ste nadobudli postupným dedením v priamom rade, alebo niektorým z manželov, za podmienky, že uplynie min. 5 rokov odo dňa nadobudnutia nehnuteľnosti (do vlastníctva, či spoluvlastníctva) poručiteľa.

- Ak ste mali nehnuteľnosť zaradenú do obchodného majetku a zároveň uplynulo 5 rokov od jej vyradenia z obchodného majetku.

- Ak ste oprávnená osoba a bola Vám vydaná nehnuteľnosť podľa osobitých prepisov (reštitúcia, súdna rehabilitácia a pod.).

V prípade, že ste sa „našli“ v jednej z týchto kategórii, tak v daňovom priznaní neuvádzate takýto príjem a teda nie ste povinný podať daňové priznanie.

Aký dátum sa považuje za moment nadobudnutia nehnuteľnosti?

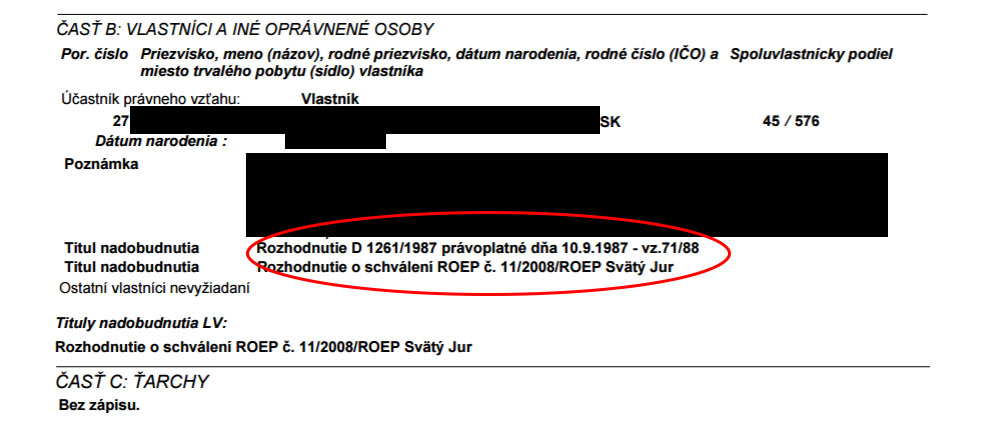

Ako bolo vyššie spomenuté, oslobodení ste od platenia dani či odvodu do ZP, ak ubehne viac ako 5 rokov od nadobudnutia. Z toho dôvodu je nutné presne určiť moment nadobudnutia nehnuteľnosti do vlastníctva. Máme tri možnosti na základe, ktorých určíme presný dátum nadobudnutia:

- V prípade, ak sa prevádza vlastnícke právo na nehnuteľnosť na základe zmluvy (kúpna, darovacia, zámenná), podľa Občianskeho zákonníka vlastnícke právo nadobúdame vkladom do katastra nehnuteľností. Nájdete ho na liste vlastníctva v Časti B vlastníci a iné oprávnené osoby.

- Ak sa nadobudla nehnuteľnosť dedením, tak dátumom nadobudnutia vlastníckeho práva k nehnuteľnosti je dátum smrti poručiteľa.

- V prípade, ak sa nadobudla nehnuteľnosť rozhodnutím štátneho orgánu, tak sa vlastníctvo nadobudlo dátumom v danom rozhodnutí, resp. ak sa tento dátum v rozhodnutí nenachádza, tak je to dátum právoplatnosti rozhodnutia.

POZOR!

Pri splnení oslobodenia od dani z príjmu sa obdobie vlastníctva nehnuteľnosti zo strany predávajúceho posudzuje na základe prijatia prvej časti platby kúpnej ceny, resp. podpisu kúpnej zmluvy, podľa toho, ktorá z týchto udalostí nastala skôr. Preto obdobie vlastníctva nehnuteľnosti z pohľadu daňového úradu končí prijatím zálohy za Váš byt, dom, alebo pozemok (platí to aj v prípade, ak táto záloha prišla na účet realitnej kancelárie!, nakoľko vyplatenie depozitu/rezervácie sa považuje za vyplatenie prvej časti kúpnej ceny), prípadne podpisom zmluvy, aj keď sa zmluva nedala na kataster a teda kupujúci ešte nie je uvedený na LV ako právoplatný majiteľ nehnuteľnosti. V prípade oslobodenia od dani z hľadiska predávajúceho, daňový úrad nezaujíma dátum právoplatného nadobudnutia vlastníckeho práva kupujúcim.

Aké výdavky viem uplatniť pri dani z príjmu z predaja nehnuteľnosti?

Zákon o dane z príjmov jasne špecifikuje náklady, ktorými viete znížiť príjem z predaja nehnuteľnosti (daňový základ) (§ 8 ods. 5). Dôležité je uviesť, že uplatnenie týchto nákladov závisí od spôsobu nadobudnutia predmetnej nehnuteľnosti a jej spôsobu využívania:

- V prípade nehnuteľnosti, ktorú ste nadobudli kúpou a zároveň nehnuteľnosť nebola zaradená do obchodného majetku, potom je výdavkom preukázateľne zaplatená kúpna cena.

- V prípade nehnuteľnosti, ktorú ste nadobudli dedením je výdavkom nehnuteľnosti zistená v čase nadobudnutia:

- Nadobudnutá do 31.12.2015 – výdavkom je reprodukčná obstarávacia cena (cena, ktorá je uvedená v osvedčení o dedičstve)

- Nadobudnutá od 1.1.2016 – výdavkom je všeobecná cena podľa Občianskeho súdneho poriadku – (cena, ktorá je uvedená v osvedčení, resp. uznesení o dedičstve)

- V prípade nehnuteľnosti, ktorú ste nadobudli darovaním, je nutné zistiť, či v prípade predaja nehnuteľnosti darcom v čase darovania, by bol takýto príjem oslobodený od dane alebo nie.

- Príjem oslobodený od dane, výdavkom je cena nehnuteľnosti zistená v čase darovania:

- Nehnuteľnosť darovaná do 31.12.2015 – výdavkom je reprodukčná obstarávacia cena, ktorá je určená napríklad znaleckým posudkom k dátumu darovania, alebo ohodnotením v darovacej zmluve.

- Nehnuteľnosť darovaná od 1.1.2016 – výdavkom je cena určená k dátumu darovania znaleckým posudkom.

- Príjem, ktorý nebol oslobodený od príjmu z dane z príjmov, tak výdavkom je obstarávacia cena, ktorou darca nadobudol nehnuteľnosť do vlastníctva.

- Príjem oslobodený od dane, výdavkom je cena nehnuteľnosti zistená v čase darovania:

- V prípade, ak nehnuteľnosť bola zahrnutá do obchodného majetku, výdavkom je zostatková cena.

- Finančné prostriedky preukázateľne doložené (faktúry, bločky,…) súvisiace s technickým zhodnotením, opravou a údržbou nehnuteľnosti, vrátane výdavkov spojených s jej predajom (príprava zmluvnej dokumentácie, správny poplatok na katastri, u notára, poplatok pre RK a pod.).

- Za výdavok sa považujú aj splatené úroky z hypotekárneho úveru, stavebného úveru, alebo iného účelového úveru na bývanie. Spolu s poplatkami súvisiacimi s obstarávaním tohto úveru.

Základom dane z príjmov je následne príjem z predaja nehnuteľnosti znížený o výdavok, ktorý je preukázateľne vynaložený na dosiahnutie takého príjmu. V prípade, že sú výdavky vyššie ako príjem z predaja nehnuteľnosti, dostaneme účtovnú stratu, na ktorej výšku sa neprihliada. Takúto stratu však nie je možné vykázať.

Príklady:

Predaj nehnuteľnosti, ktorú ste nadobudli kúpou.

Majiteľ bytu/domu, ktorý ho nadobudol kúpou a neuplynulo od nadobudnutia vlastníckych práv (rozhodnutie katastra z LV) viac ako 5 rokov, tento príjem podlieha dane z príjmov z predaja nehnuteľnosti.

Príklad č.1: Majiteľ nadobudol v roku 2013 byt za 120.000 EUR. V roku 2016 na základe rastu cien nehnuteľnosti sa majiteľ rozhodol predať byt za 135.000 EUR. Náklady spojené s prevodom nehnuteľnosti boli vo výške 2.500 EUR. Na základe vyššie spomenutého, podlieha príjem z predaja nehnuteľnosti dane z príjmu. Základom dane je:

Základ dane = Predajná cena – Obstarávacia cena – Náklady spojene s prevodom nehnuteľnosti

Základ dane = 135.000 EUR – 120.000 EUR – 2.500 EUR= 12.500 EUR

Základom dane je 12.500 EUR.

Príklad č. 2: Majiteľ nadobudol rodinný dom v roku 2012 za 253.000 EUR, zároveň do rekonštrukcie domu preukázateľne investoval 56.000 EUR a výdavky spojené s prevodom nehnuteľnosti boli vo výške 8.000 EUR. V roku 2016 na základe rodinných dôvodov bol nútený predať dom za 299.000 EUR. Rovnako ako v príklade č. 1 príjem podlieha dani z príjmu z predaja nehnuteľnosti a základom dane je:

Základom dane = Predajná cena – Obstarávacia cena – Náklady na rekonštrukciu – Náklady spojené s prevodom nehnuteľnosti

Základ dane = 299.000 EUR – 253.000 EUR – 56.000 EUR – 8.000 EUR = – 18.000 EUR

V tomto prípade základom dane je strata -18.000 EUR, ktorú však nie je možné uplatniť!

Predaj nehnuteľnosti, ktorú ste nadobudli dedením.

V tomto prípade je nutné uviesť, či sa jedná o dedenie v priamom rade, resp. dedenie v nepriamom rade. Podľa občianskeho zákonníka sa nadobúda vlastníctvo pri dedení smrťou poručiteľa a nie až povolením vkladu do katastra, ako je to v prípade darovania, či kúpi.

- Dedenie v priamom rade – jedná sa o situáciu, ak dedič bol s poručiteľom príbuzným v priamom rade – rodičia, deti, vnuci, starí rodičia, resp. jeden z manželov. Príjem z predaja zdedenej nehnuteľnosti v priamom rade je oslobodený, ak uplynulo viac 5 rokov od nadobudnutia nehnuteľnosti poručiteľom.

- Dedenie v nepriamom rade – jedná sa o situáciu, ak dedič nebol v priamom príbuzenskom vzťahu s poručiteľom (po ujovi, po tete, po bratovi, a pod). Príjem z predaja takejto nehnuteľnosti bude oslobodený od dane z príjmov, ak uplynie viac ako 5 rokov od nadobudnutia nehnuteľnosti dedičom, t.j. dňom 5 výročia úmrtia poručiteľa.

Príklad č.1: Majiteľ nadobudol byt dedičským konaním po svojom otcovi v roku 2014. Jeho otec nadobudol vlastnícke práva k bytu v roku 2006. Zároveň nebol byt zaradený do obchodného majetku firmy.

Nakoľko sa jedná o dedenie v priamom rade, a zároveň poručiteľ nadobudol vlastnícke právo k nehnuteľnosti pred viac ako 5timi rokmi, je daný príjem z predaja nehnuteľnosti oslobodený od dane z príjmu z predaja nehnuteľnosti.

Príklad č.2: Majiteľka pozemku, ktorá ho nadobudla po svojom strýkovi v januári roku 2013. Strýko nadobudol pozemok v roku 1996. Pozemok zároveň nebol zaradený v obchodnom majetku firmy. Majiteľka pozemku má v úmysle ho predať a chce vedieť či je, resp. kedy presne bude daný príjem oslobodený od dane z príjmu.

Nakoľko sa nejedná o dedenie v priamom rade, musí ubehnúť 5 rokov od nadobudnutia nehnuteľnosti dedičom, v tomto prípade musí počkať do januára roku 2018 (musí prejsť viac ako 5 rokov od smrti poručiteľa do podpisu kúpnej zmluvy, resp. zloženia prvej časti kúpnej ceny, podľa toho čo je skôr).

Predaj nehnuteľnosti, ktorú ste nadobudli darovaním.

V prípade, ak príjem z darovania nie je oslobodený od dani z príjmu, potom pri uplatnení výdavku treba vychádzať zo situácie, či by bol alebo nebol príjem z prípadného predaja darcom v čase darovania u darcu oslobodený.

- Ak by bol príjem u darcu oslobodený od dane, potom je výdavkom cena nehnuteľnosti zistená ku dňu darovania. Ak bola nehnuteľnosť nadobudnutá darovaním do 31.12.2015 potom je výdavkom cena v čase darovania – reprodukčná cena (cena určená znaleckým posudkom v čase darovania, resp. cena uvedená v darovacej zmluve). Ak bola nehnuteľnosť darovaná od 1.1.2016, potom je výdavkom cena uvedená v znaleckom posudku ku dňu darovania.

- Ak by nebol u darcu príjem z predaja nehnuteľnosti oslobodený, výdavkom je obstarávacia cena, ktorou darca nadobudol nehnuteľnosť do vlastníctva.

Príklad č. 1: Majiteľ predal dom v roku 2016, ktorý nadobudol darovacou zmluvou od svojej tety v 2013. Teta nadobudla dom v roku 1985. Je príjem z predaja oslobodený od dane z príjmu?

Nakoľko majiteľ predal dom do 5tich rokov od nadobudnutia vlastníctva, nie je daný príjem oslobodený od dane z príjmu. Keďže jeho teta splnila podmienky oslobodenia príjmu od dane z príjmu (bola majiteľkou domu viac ako 5 rokov) potom oprávneným výdavkom bola cena uvedená v darovacej zmluve, resp. cena uvedená v znaleckom posudku ku dňu darovania (darovanie prebehlo do 31.12.2015.

Predaj nehnuteľnosti obstaranej formou hypotekárneho úveru.

V prípade, ak majiteľ nehnuteľnosti, ktorú nadobudol pomocou hypotekárneho úveru a predá ju do 5tich rokov, potom príjem z predaja podlieha dane z príjmu. V tomto prípade je možné uplatniť ako oprávnený výdavok aj náklady spojené s obstaraním hypotekárneho úveru, taktiež i úroky z úverov (úver v stavebnej sporiteľne, hypotekárny úver, úver určený na kúpu nehnuteľnosti).

Výdavkom sa rovnako považujú i iné poplatky spojené s úverom, ako napríklad: poplatky za vedenie úverového účtu, poplatok za predčasné splatenie úveru, poplatok za zrušenie úverovej zmluvy, poplatok za zriadenie záložného práva a správny poplatok na katastri a pod..

Príklad č. 1: Majiteľka bytu, ktorý nadobudla v lete 2012 s pomocou HÚ za 122.000 EUR, ho predala v roku 2016 za 140.000 EUR. Oprávnené náklady na prevod boli vo výške 4.500 EUR a náklady spojené s obstaraním HÚ spolu v ostatnými nákladmi v rámci HÚ boli vo výške 15.000 EUR.

Keďže nedošlo k splneniu podmienok k oslobodeniu príjmu z predaja nehnuteľnosti od dane z príjmu Základ dane následne vypočítame:

Základ dane = Predajná cena – Obstarávacia cena – Náklady na prevod nehnuteľnosti – Náklady spojené s HÚ a výška splatených úrokov

Základ dane = 140.000 EUR – 122.000 EUR – 4.500 EUR – 15.000 EUR = – 1.500 EUR

V tomto prípade neplatíme žiadnu daň, nakoľko sme dosiahli stratu, tú však nemôžeme uplatniť.

Záver:

V predkladanom príspevku som Vám priblížil stručný sumár najčastejších situácii, v ktorých sa majitelia nehnuteľností nachádzajú, keď riešia dilemu platenia, či neplatenia dane z príjmov z predaja nehnuteľnosti.

POZOR: V prípade, že Váš príjem z predaja nehnuteľnosti nie je oslobodený od dane z príjmu, v tomto prípade budete platiť daň vo výške 19% zo základu dane. K tomu je potrebné pripočítať aj odvod do zdravotného poistenia a to vo výške 14%.

Otázku oslobodenia od platenia dane z príjmov z predaja nehnuteľnosti je preto podstatné riešiť už pred jej samotným predajom, aby ste sa vyhli zbytočnému „vyhadzovaniu“ peňazí.

Je oveľa príjemnejšie vedieť hneď od samotného počiatku na čom ste, ako dúfať, že daňový úrad na to nepríde. Môžem Vás ubezpečiť, že príde a potom zbytočne budete platiť aj úroky a pokuty.

Ak sa počas zisťovania ohľadom dane z príjmu z predaja nehnuteľnosti vyskytne dáky problém a potrebovali by ste ho vyriešiť, prípadne by ste mali záujem o bezplatnú konzultáciu, alebo chcete, aby som Vám pomohol s predajom nehnuteľnosti, neváhajte mi zavolať na telefónne číslo 0902-677-321, poslať správu alebo napíšte mi email na Andrej@AndrejPavelek.sk. Som tu v prvom rade od toho, aby som Vám pomohol.

Ak poznáte niekoho vo svojom okolí, kto sa chystá predať nehnuteľnosť alebo si myslíte, že tento článok môže pomôcť vašim kolegom, známym či rodine, tak ho potom zdieľajte na sociálnych sieťach ako Facebook, Twitter, a pod.. Rovnako im pomôžete, ak im link článku hneď pošlete do emailu. Oveľa rád, tipov a nápadov nájdete na internetovej stránke: www.AndrejPavelek.sk.

Andrej

Dobrý deň Andrej, prečítal som si Váš článok a musím povedať, že zaujímavý. No jedna vec mi pri ňom napadá. Akým dokladom preukazujete výšku zaplatených úrokov a poplatkov spojených s HYPOm? Aký doklad akceptuje daňový úrad? Ďakujem za radu. Pozdravujem.

Dobrý deň Ivan, na základe telefonátu s daňovým úradom (infolinka – 048/43 17 222, voľba 3 – daň z príjmov, následne voľba 1 – fyzická osoba), postačí im doklad z Vašej banky, na ktorom bude zreteľne vidieť, aká časť z Vašich platieb bola určená na vyplatenie istiny HÚ a aká časť platieb bola určená na vyplatenie úrokov a poplatkov spojených z vedením úverového účtu a pod..

Banky s vydaním takého tlačiva nemajú problém, je však potrebné povedať, čo presne a prečo to potrebujete, keďže je vysoká fluktuácia v pobočkách bánk, nie každý zamestnanec pri prepážke vie o tejto možnosti.

Ak pôjdete do banky, tak si tento doklad vyžiadajte k vopred určenému dátumu – dátum splatenia HÚ. V prípade akýchkoľvek otázok ma prosím neváhajte kontaktovať. Ďakujem

Andrej

Dobrý deň, tento doklad má byť k dátumu splatenia HÚ aj keď ten ešte nenastal? Úver budeme splácať ešte 11rokov, byt sme predali po 4 a úrok a splátky sa nám v priebehu splácania menia. Dostali sme aj príspevok pre mladých – treba ho odrátať od bankových úrokov a poplatkov?

Dobrý deň pán Daniel,

ďakujem Vám za komentár, predpokladám, že ste presunuli HÚ na inú nehnuteľnosť, na ktorej ešte čerpáte posledný rok príspevok pre mladých.

Pred dvomi dňami som dal úradu finančnej správy na vedomie Vašu požiadavku. Momentálne na tom pracuje ústredie, aby Vám dali relevantnú odpoveď, nakoľko sa jedná o situáciu, ktorá je zriedkavá. O výsledku Vás budem samozrejme čo najskôr informovať.

Ďakujem za pochopenie. S pozdravom Andrej

Dobrý deň pán Daniel,

posielam Vám vyjadrenie z finančnej správy:

„Základom dane (čiastkovým základom dane) z príjmu z predaja nehnuteľnosti je príjem znížený o daňové výdavky, do ktorých možno zahrnúť:

– kúpnu cenu nehnuteľnosti zaplatenú pri jej nadobudnutí kúpou,

– finančné prostriedky vynaložené na rekonštrukciu a opravu nehnuteľnosti preukázané riadnymi účtovnými dokladmi,

– zaplatené úroky z hypotekárneho úveru alebo stavebného úveru súvisiace s obstaraním tejto nehnuteľnosti alebo úroky z účelového úveru na bývanie, ktorý má v zmluvných podmienkach uvedené obstaranie tejto nehnuteľnosti,

– finančné prostriedky preukázateľne vynaložené v súvislosti s predajom bytu, ako napr. poplatok realitnej kancelárii za sprostredkovanie predaja, poplatok za spracovanie kúpnej zmluvy a pod.

Ak boli podľa uzatvorenej zmluvy o príspevku pre mladých preplácané úroky z úveru priamo banke, potom daňovník ako predávajúci uplatní do výdavkov iba tie úroky, ktoré skutočne zaplatil.

Uvedená odpoveď má informatívny charakter a bola vypracovaná na základe informácií poskytnutých v žiadosti.“ V banke Vám rovnako dajú doklad o nákladoch spojených s HÚ. V každom prípade Vám odporúčam ísť na daňový úrad a pre každý prípad to skonzultovať s pracovníkom. V prípade akýchkoľvek otázok ma prosím neváhajte kontaktovať. Ďakujem Vám.

Andrej

Ďakujem za odpoveď, myslia sa zaplatené úroky z hypotekárneho úveru za obdobie vlastnenia predmetnej nehnuteľnosti? V banke nevedia aký doklad mi dať a pracovník na daňovom úrade mi to nevie povedať, odkázal ma na finančnú správu. Tam mi cez telefon tiež nevedia poradiť a na email mi ešte neodpovedali. Daniel

Ďakujem za odpoveď, myslia sa zaplatené úroky z hypotekárneho úveru za obdobie vlastnenia predmetnej nehnuteľnosti? V banke nevedia aký doklad mi dať a pracovník na daňovom úrade mi to nevie povedať, odkázal ma na finančnú správu. Tam mi cez telefon tiež nevedia poradiť a na email mi ešte neodpovedali. Daniel

Dobrý deň p. Andrej, reagujem na článok, veľmi prehľadný, ďakujem.

Mám otázku ohľadom kúpy vlastníckeho podielu nehnuteľnosti, nehnuteľnosť bola vyradená z obch. majetku do osobného vlastníctva podielnikov v roku 2012, v roku 2015 jeden vlastník predal svoj podiel ostatným vlastníkom, ktorí by túto nehnuteľnosť chceli predať, v ktorom roku predaja by boli oslobodení od dane z predaja nehnuteľnosti a odvodov do zdravotnej poisťovni? Ďakujem za odpoveď. Jana

Dobrý deň pani Jana,

ďakujem Vám za otázku ohľadom dane z príjmu z predaja nehnuteľnosti. Keďže sa jedná o špecifickú otázku, pre každý prípad som to konzultoval s daňovým úradom (info linka 048/4317 222) a dospeli sme k nasledovnému výsledku: V prípade, ak by ste predávali nehnuteľnosť v súčasnej dobe (v roku 2017), vyplývala by Vám daňová povinnosť na podiel, ktorý ste ako spolopodielníci nadobudli v roku 2015, t.j.:

Základ dane = Príjem z predaja podielu nadobudnutého v roku 2015 – Nadobúdacia cena podielu nadobudnutého v roku 2015

Príklad: Do roku 2015 ste boli 4 spoločníci a nadobúdacia cena 1/4 podielu v roku 2015 bola 25.000 EUR, príjem z predaja nehnuteľnosti je 120.000 EUR, potom základ dane je:

Základ dane = (120.000 /4) – 25.000 = 30.000 – 25.000 = 5.000 EUR

To za predpokladu, že od vyňatia nehnuteľnosti z obchodného majetku prešlo viac ako 5 rokov (príklad: vyňatie september 2012 a príjem 1 časti kúpnej ceny alebo podpis kúpnej zmluvy, podľa toho čo bolo skôr, október 2017). V tomto prípade sú Vaše pôvodné podiely oslobodené od dane z príjmov a odvodu do ZP. V prípade, ak by ste predali nehnuteľnosť v roku 2020 (viac ako 5 rokov od nadobudnutia podielu z roku 2015), tak bude oslobodená i táto pomerná časť od dane z príjmov z predaja nehnuteľnosti. V prípade akýchkoľvek otázok ma prosím neváhajte kontaktovať. Andrej

Dobrý deň. Prosím Vás, potrebovala by som si len overiť informáciu ohľadom dane z predaja nehnuteľnosti nadobudnutej dedením. Manžel zdedil časť domu po babke v roku 2016, ktorá zdedila celý dom (nebola spoluvlastníčkou) po dedkovi rok predtým. Ten bol vlastníkom nehnuteľnosri takmer celý život, teda viac ako 5 rokov. Jedná sa o postupné dedenie? Neviem nikde nájsť bližšiu definíciu tohto pojmu. Logicky mi vyplýva, že áno, a tým pádom by predaj tejto nehnuteľnosti mal byť oslobodený od dane. Chápem to správne? Ďakujem.

Dobrý deň pani Garajová, v prvom rade Vám ďakujem za Vašu otázku. Jedná sa o dedenie v priamom rade, keďže babka Vášho manžela zdedila dom po svojom manželovi, následne Váš manžel zdedil časť domu po nej. Zároveň Vám potvrdzujem, že takto získaný podiel na rodinnom dome je oslobodený od dane z príjmu z predaja nehnuteľnosti.

Dedenia v nepriamom rade môže byť: dedenie po bratovi či sestre, po tete či ujovi, a pod..

Pani Garajová, držím vám palce a prajem všetko dobré

Andrej